一次性年终奖合理避税

年终奖单独计税 为了合理避税,可选择将年终奖作为全年唯一一次单独计税的所得。根据相关税法规定,部分税收会有优惠或阶梯式税率,合理利用这些政策可以有效降低税负。单独计算年终奖的税收时,可以确保其他收入在较低税率区间内。这是一种简单有效的避税手段。

为了规避“多发不如少发”,上班族可以采取两种避税策略。首先,将年终奖分开发放,利用计税优惠的年度限制。如李先生和王女士的例子,通过将2万元奖金拆分,利用不同的税率计算,以降低税负。其次,员工可以选择公益捐赠,捐赠额未超过应纳税所得额30%的部分可以税前扣除,这样也能减少应缴税款。

在税率临界点附近,年终奖的增加可能会导致实际收入减少。举例来说,甲的年终奖为54000元,除以12个月等于4500元,按照10%的适用税率和105元的速算扣除数计算,应纳税额为5295元。乙的年终奖为54001元,除以12个月约为4500.08元。

根据税法规定,合理避税是合法的,但逃税是违法的。 年终奖拆分避税的合法性取决于具体的操作方式和目的。 如果拆分年终奖的目的是为了合理减少纳税负担,且符合税法规定的避税行为,那么是合法的。

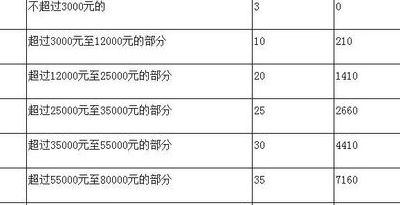

应纳税额=全年一次性奖金收入×适用税率-速算扣除数 居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。年终奖45000扣多少税 年终奖45000扣4290元税。

若雇员的当月工资薪金所得低于税法规定的费用扣除额,适用公式为:应纳税额 = (雇员当月取得全年一次性奖金 - 雇员当月工资薪金所得与费用扣除额的差额) × 适用税率 - 速算扣除数。2022年,年终奖的计算个人所得税临界点有六大避税区间,具体如下: 14万元年终奖,个税省2万元。

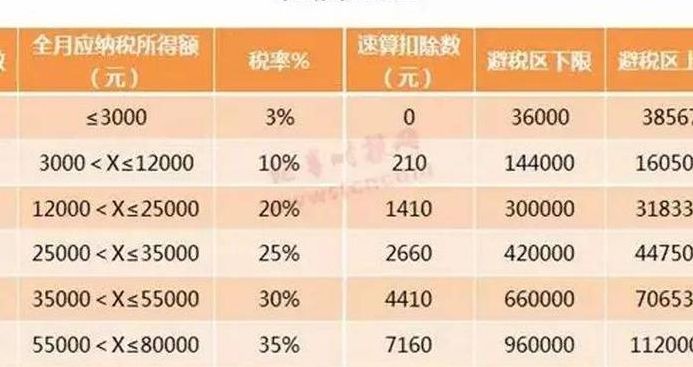

全年一次性奖金避税区间

1、年,年终奖的计算个人所得税临界点有六大避税区间,具体如下: 14万元年终奖,个税省2万元。 3万元年终奖,老方法需缴纳2895元个税,新方法只需缴纳900元,减少1995元或69%。 14万元年终奖,过去需缴纳33995元,新方法只需13790元,减少20205元,减少幅度接近60%。

2、年1月1日起,居民个人取得的全年一次性奖金将并入当年综合所得,按照新的个人所得税计算方法缴纳税款。

3、在新的税率表下,此前的年终奖避税区间也将会有所调整,具体有6大避税区间,如下:14万年终奖个税省2万根据年终奖个税新旧对比,测算出减税幅度。假设每月的平均收入已经超过5000元,单纯计算年终奖个税的问题。测算,有2个区间的年终奖个税减税幅度很大,分别是8万到6万,减税幅度近70%。

4、为了合理避税,可选择将年终奖作为全年唯一一次单独计税的所得。根据相关税法规定,部分税收会有优惠或阶梯式税率,合理利用这些政策可以有效降低税负。单独计算年终奖的税收时,可以确保其他收入在较低税率区间内。这是一种简单有效的避税手段。

5、适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数。 法律依据:《 劳动合同法 》第十条 订立书面 劳动合同 建立 劳动关系 ,应当订立书面劳动合同。

6、企业采用将年终奖一年多次发放的,每次发放一部分,除了第一次可以按照年终奖一次性计算外,其他的奖金都需要在工资里合并计算的。 可以通过工作室的形式发放工资。

年终奖纳税筹划临界点

1、计算要交的税:个人所得税应纳税额 = 应纳税所得额 × 适用税率 - 速算扣除数。 例如,当月工资所得为2000元,年终奖为10000元,应纳税所得额为7000元,适用税率为3%,速算扣除数为0,年终奖应缴税为210元。

2、图 4 年终奖个税临界点示意图 从图3中可以看出,如果发放36000元年终奖,个税需要缴纳36000×3%=1080元,到手34920元。如果多发1元,也就是发放36001元年终奖,个税需要缴纳36001×10%-210=3390.1元,到手3269元。相比之下,多发1元年终奖,到手收入反而少了2301元。

3、然后再算适用税率:应纳税所得额÷12,用所得结果根据表2找出税率和速算扣除数。第三步算要交多少税:个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数。

4、全年一次性奖金优惠计税方法能够降低年终奖的个人所得税,但同时也可能因为超额累进税率的税收临界点而导致不合理的高税负。 为了有效避免这种不合理的税负增加,可以采取税收筹划,利用税收盲区来减少税款。

5、全年一次性奖金优惠计税方法可以有效降低年终奖个人所得税,但与此同时,由于超额累进税率税收临界点的存在,也可能造成增加1元收入多缴2000多元,甚至十几万元个人所得税的不合理现象。为有效化解这种不合理的税负增加,可以利用税收盲区进行税收筹划。

6、个税纳税筹划?合理调整工资和年终奖的比例我们的年终奖是要单独作为一个月工资所得计算纳税的,也就是要把年终奖除以12个月,其商数去对照相应的税率档进行纳税。很多单位不注意,导致员工工资和年终奖比例失调,某一方过高,从而拉高了全年的综合个税税率。需要特别注意的一点是税收临界点。

年终奖个税筹划临界点怎么样测算

1、新个税法的年终奖临界点区间是通过计算税率跳跃点来确定的。具体来说,新个税法采用了综合征收和分项征收相结合的方式,对年终奖也进行了计税调整。在计算年终奖个人所得税时,需要将年终奖与当月工资合并计算,并按照综合所得税率表计算应纳税额。

2、适用税率根据个人当月取得全年一次性奖金除以12的商数确定。 例如,当月工资所得超过5000元,年终奖为8000元,应缴税为240元;年终奖为10000元,应缴税为300元。 全年一次性奖金除以12之后,边际税率减小,减少了个人的税负。

3、法律主观:应纳税所得额年终奖金应纳税额应纳税所得额×适用税率-速算扣除数。根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发20059号)文件的规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,由扣缴义务人发放时代扣代缴。

年终奖个税临界点区间是什么

1、法律分析:新的年终奖发生税额变化较大的临界点区间就是:6万元,14万元,30万元,42万元,66万元和96万元这几个点。 这几个点容易发生超过1元,扣税就超过几千块的现象。计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

2、法律分析:如果年终奖在8万、4万、8万、42万、66万和96万这几个临界点上,会出现年终奖多发1元甚至1分钱,税后收入反而减少的情况,最极端的是多给1元收入减少8万多元。

3、是年终奖多发一元,到手收入少千元的意思。如果年终奖在8万、4万、8万、42万、66万和96万这几个临界点上,会出现年终奖多发1元甚至1分钱,税后收入反而减少的情况,最极端的是多给1元收入减少8万多元。

4、新个税法的年终奖临界点区间是通过计算税率跳跃点来确定的。具体来说,新个税法采用了综合征收和分项征收相结合的方式,对年终奖也进行了计税调整。在计算年终奖个人所得税时,需要将年终奖与当月工资合并计算,并按照综合所得税率表计算应纳税额。

5、到手收入反而少了2301元。 其实,年终奖在区间36001-385667范围内,员工实际收入都不高于年终奖36000时的收入,也就是在该范围内,相对临界点增加的年终奖数额不高于应纳税额的增加值,示意图见图5,其他临界点的对应的区间范围可参考图3。

6、正面回答可以很清楚地看到144000元适用的还是10%的税率,140001只多了一块钱,税率就翻了一番20%。从上表可以看出,年终奖的临界点分别是36000元、144000元,300000元,420000元,660000元,960000元。前提是月工资不少于5000元。

文章声明:以上内容(如有图片或视频亦包括在内)除非注明,否则均为网友提供,转载或复制请以超链接形式并注明出处。